1、SOFC介绍

SOFC(Solid Oxide Fuel Cell),是以固体氧化物为电解质的高温燃料电池,是第三代燃料电池。

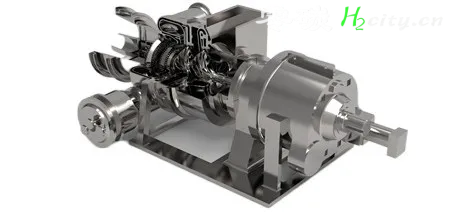

SOFC采用全固态电池结构,单电池由阳极、阴极和固体氧化物电解质组成,其中阳极为燃料发生氧化的场所,阴极为氧化剂还原的场所,两极都使用薄的陶瓷膜用作催化剂。由单个或多个模块与燃气重整器、热交换器、涡轮机等构成的整体被称作“SOFC系统”。

SOFC工作温度约在600℃-1000℃之间,具有燃料种类广、无需贵金属催化剂、功率密度高等优势,主要应用于固定式发电站。搭配高质余热后还可实现热电联产,能量利用率高达80%,是一种清洁高效的能源系统。

SOFC工作温度约在600℃-1000℃之间,具有燃料种类广、无需贵金属催化剂、功率密度高等优势,主要应用于固定式发电站。搭配高质余热后还可实现热电联产,能量利用率高达80%,是一种清洁高效的能源系统。1899年Nernst使用二氧化锆(ZrO2)作为氧离子导体,开发出SOFC雏形。1937年,Baur与Preis在Nernst的基础上开发出世界上第一个可以工作的SOFC。之后在二十世纪六七十年代,以Weistinghouse为首的企业正式开启了SOFC的商业化探索。目前,SOFC主要在美国、欧盟、日本和韩国等国家地区研发推广,中国则起步较晚,尚处于初步探索阶段。

2) 工作原理和技术

SOFC的工作原理如下:• 在SOFC的阳极(即燃料极)一侧持续通入H2、CO、CH4等燃料气体,具有催化作用的阳极表面将吸附燃料气体,并通过阳极的多孔结构扩散到阳极与电解质的界面。• 阴极一侧(即空气极)持续通入氧化剂(空气),具有多孔结构的阴极表面吸附氧,使O2得到电子变为O2-,在化学势的作用下,O2-进入起电解质作用的固体氧离子导体,由于浓度梯度引起扩散,最终到达固体电解质与阳极的界面,与燃料气体发生反应,失去的电子通过外电路回到阴极,形成电流。 当燃料为氢气时的SOFC原理示意图:

• 阳极(燃料极)的反应:H2 + O2-→H2O + 2e–• 阴极(空气极)的反应:½O2 + 2e- →O2-

3) 技术类别

SOFC根据其物理结构不同,可大致分为管式和平板式两种。Westinghouse公司于1980年代后半期成功研制出具备高耐久性的管型SOFC。管式SOFC技术先进,耐久性高,不存在高温密封的问题,但输出功率较低且成本高,因此没有得到广泛应用。板式SOFC则成本相对低廉,且输出功率密度和性能较好,成为当前主流的商用化SOFC类型。

从原理上讲, 燃料电池不受卡诺循环限制, 与传统热机相比, 能量转化效率高(可达 50%~60% ) ,环保(NO x、SO 2 和噪音排放低) 等优点。与其他类型燃料电池相比,SOFC还具备以下优点:

• 燃料种类选择范围宽:在高温运行下,甲醇、丙烷、丁烷等轻碳氢化合物可以在电池内实现重整,其他重型碳氢化合物则可在电池外部进行重整。对氨气和氯化物等杂质的容忍度也较高。• 环境污染程度低:不存在电解质流失问题,发电过程只产生水和二氧化碳。氮氧化物、硫化物及颗粒物排放几乎为零;• 能量转化效率高。发电效率可达45%~60%,远高于传统热机发电技术;若高湿尾气与燃气轮机、蒸汽轮机等进行联合发电,则发电效率可达80%以上。• 成本相对较低:主要因为高温重整不需要贵金属催化剂。• 模块化结构。设计安装灵活,满足多种需求。 缺点主要包括高温影响电池材料选择范围和损害寿命,以及启动速度太慢(最常用的平板式SOFC需要1小时起)等,目前各国正在研发攻克中。 5) 用途类别

SOFC最常见的应用领域为固定式发电,主要为MW级以下的中小型SOFC产品,覆盖场景包括家庭热电联供系统(CHP),数据中心备用电站,以及工业用固定式发电站等。中大型分布式发电、大规模供电及煤炭气化结合燃料电池发电系统(Integrated gasification fuel cell cycle, “IGFC”)为未来主要研究方向。 另外,SOFC作为车辆辅助动力电源也有少量应用。2000年宝马,Delphi,雷诺三家曾率先发起在该领域的合作。日产在该领域布局较为积极。2016年日产发布了世界上首款以SOFC动力系统驱动的燃料电池原型车。该车基于日产e-NV200研发打造,采用了酶生物燃料电池(e-BioFuel-Cell)技术,利用SOFC动力系统将贮存的生物乙醇转化为电能给汽车提供动力,续航里程超过600公里。目前,该原型车正在巴西公路上进行进一步的实地测试,日产也计划在2020年将乙醇SOFC电动车商业化。

然而, 与PEMFC相比,SOFC并不适合直接用作车端的主要动力源,主要受限于以下几点:• 启动时间过长,且SOFC的高效率基于长时间待机,不允许反复开关;• 超高温工作对材料耐性要求高且造成震动;• 电堆体积大,压缩车内空间;• 电堆强度,高温驱动带来震动,对材料的耐性要求高 6) SOFC结构拆分

阳极材料(空气极)主要有氧化镍和陶瓷(基本类似于电解质材料)的多孔结构复合材料,例如,NiO-YSZ、NiO-ScSZ等。 阴极材料(空气极)为具有抗氧化能力的多孔结构,可以使氧气顺利通过进入电解质;包括:LSM/La0.6Sr0.4MnO、LSC/La0.6Sr0.4CoO3 、SSC/Sm0.5Sr0.5CoO3(SSC)、LSCF /(La,Sr)(Co,Fe)O3等混合导体(MIEC)。电解质材料多为氧离子传导性良好、不透气的固体。主要有YSZ(氧化钇稳定二氧化锆)、ScSZ(掺杂Sc2O3的ZrO2)、镓酸镧(LaGaO3)等陶瓷材料。目前,锆基电解质薄膜是SOFC中应用最为广泛、研究最多的电解质材料。锆基电解质能在高温下、氧化和还原气氛中保持良好的化学稳定性,并且在很大氧分压范围内具有纯的氧离子导电特性,同时具有很好的机械强度,可制成致密的膜电解质,因此满足了SOFC的几乎所有要求,成为制备SOFC电解质材料的首选。

2、全球SOFC主要市场

美国是世界上最大的SOFC市场,其次是日韩和欧洲。各个国家和地区的SOFC发展都离不开政府的引导和大力支持,尤其在商业化尚未成型的前期导入阶段,财政补贴尤为重要。大学、政府和企业集团的产学研合作机制也是SOFC发展的重要推动力。

1. 美国SOFC市场一家独大

从全球市场来看,美国的SOFC累计装机量处于绝对领先地位,在200kW以上规格的固定式电站中,SOFC的投放量最大。美国SOFC的装机量主要由Bloom Energy公司贡献:截止2020年,该公司已累计投放350MW的SOFC产品,其中将近半数投放于加利福尼亚州。

1.1美国SOFC探索沿革:从管式到平板式美国从1977年起便开始针对SOFC进行研发。截止2005年,美国政府共拨款2.5亿美元用于管式SOFC的研发。

管式SOFC最早由美国Westinghouse Electric Corporation公司于上个世纪70年代推出。1998年,西门子通过收购Westinghouse公司获得其管式SOFC技术,并成立Siemens Westinghouse Power Corporation。该公司于2000年初进行了250kW级的电池测试。由于管式SOFC并没有达到预期的能量密度和成本目标,因此西门子彻底退出SOFC业务。随后,美国能源部便通过SECA主要对平板式SOFC的研发进行支持。

1.2政府引导和补贴:从小型到大型美国能源局(DOE)和国立能源技术实验室(NETL)引领了美国SOFC市场的发展。1999年, 在DOE资助下,NETL主导成立SECA项目(Solid State Energy Conversion Alliance),与联邦政府、企业及高校和实验室一起致力于开发低成本、模块化、多燃料、应用广的SOFC技术。 起初SECA的目标是开发3-5kW、用途广泛的小功率SOFC电堆,以便尽早实现量产。然而,项目目标随后变为重点开发IGFC。SECA项目重要参与公司Fuel Cell Technology 于2013年下半年开始开发250kW和MW级,使用天然气和生物气体作为燃料,并于2018年测试了200kW的系统,未来将进一步实证MW级系统,远期目标是打造公用事业100MW级IGFC和NGFC系统。 美国联邦政府向该项目提供大量支持。项目启动后经费逐年攀升,2002-2011年期间达3000~6000万美元,2012-2014年之间财政支持力度减半,之后一直维持在3000万美元左右。 2019年,美国能源部(DOE)化石能源办公室(FE)发布了一项针对5-25kw小型固体氧化物燃料电池系统和混合能源系统的资助公告(Funding Opportunity Announcement,简称“FOA”),将向相关研究和项目提供高达3000万美元的联邦资助。FOA旨在开发先进技术,利用固体氧化物水电解技术(SOEC)改进小型SOFC混合系统,使其达到氢生产和发电的商业化水平。之所以针对小型SOFC是因为DOE预计短期内会有大量来自数据中心的需求。

SECA项目组通过能源部的化石能源办公室向技术指标达标的产业团队提供资金支持,促使产业团队之间形成竞争关系。同时SECA也通过核心技术团队开发可供所有产业小组使用的技术,避免重复作业

SECA项目组通过能源部的化石能源办公室向技术指标达标的产业团队提供资金支持,促使产业团队之间形成竞争关系。同时SECA也通过核心技术团队开发可供所有产业小组使用的技术,避免重复作业SECA对SOFC发展设定了阶段性目标: • 2005年:向特定市场供给初代产品,早期切入的应用场景包括卡车辅助动力,休闲车,军用领域等。• 2010年: SOFC作为商业化产品逐渐向住宅、商业、工业的热电联供、交通领域的辅助动力等方面推广,实现400美元/kw的制造成本目标。• 2015年: 在大规模发电领域应用,推出MW级燃料电池组,效率显著提升(混合效率60-70%),实现400美元/kw的制造成本目标。• 2018-2021年:完成MW级燃料电池联合循环发电(IGFC)试验电厂。 长期的技术和成本目标包括:• 在没有碳捕捉和碳封存的情况下,效率达到60%• 实证寿命达40,000小时或以上• 衰退率小于每1000小时0.2%• SOFC电堆成本降低到225美元/kW以下• SOFC系统成本降低到900美元/kW以下 目前,美国在kW级模组开发上已经取得阶段性成就,Bloom Energy的Energy Server产品目前据称可以达到60%的效率。但在MW级SOFC的开发以及成本目标上还远远未能达标。尤其在中大型(100kW-1MW)SOFC系统成本方面迟迟未有进展。虽然SECA在2018年便提出到2020年将系统成本降至900美元/kW的目标,但截止2020年,系统成本仍然高居12000美元/kW,而先前的900美元/kW目标也被推迟到2025/2030年。

1.3补贴与投放情况

除了联邦政府对产业端的财政支持以外,以加利福尼亚和康涅狄格州为代表的地方州政府也对SOFC的投放给与一定补贴或税收减免,推动SOFC产品的投放。目前,美国全国累计投放的500MW大型固定式电站,其中约有一半位于加州(240MW)。

Bloom Energy曾透露,由于其产品可以享受联邦和加州税收减免政策以及公用事业地方纳税人补贴,最终系统购置成本最多可以降低80%左右。地方层面,加州的自发电激励计划项目(Self Generation Incentive Program,简称“SGIP”)补贴力度较大。自2001年起,加州共有450套固定式燃料电池系统获得SGIP补助。值得注意的是,不同SOFC的燃料享受不同程度补贴,优先支持生物质燃料的推广。起初对使用生物质为燃料的SOFC给与4,500 USD/kW补助,对使用天然气的SOFC电池补贴减半,为2,750USD/kW。之后,补贴幅度减少,生物质为燃料的电池给与1,200USD/kW补助,而使用天然气燃料的电池仅享有600USD/kW的补贴。2020年起,只有使用100%生物质燃料的固定式燃料电池才能收到补助。

1.4企业参与情况

在美国对SOFC进行研发布局的企业较多,包括Acumentrics, Atrex, LG Fuel Cells System Inc.,GE, Bloom Energy, FuelCell Energy 和Ceramatec/OxEon等公司。除了比较知名的Bloom Energy以外,FuelCell Energy从事大规模SOFC的开发,已完成对200kW的SOFC系统测试,并计划在未来十年将其提升至公用事业级别。另一方面,一些企业选择退出SOFC的开发:GE拥有先进的平板式SOFC技术,但选择减少SOFC业务,将工作重心转移到陶瓷阳极的金属支撑结构等基础研究领域;由LG Corp收购Rolls Royce Fuel Cell Systems 形成的LG Fuel Cell Systems (LGFCS) 公司于2018年关闭了其俄亥俄州Fuel Cell Prototyping Center,正式退出SOFC研发事业。行业参与者的不稳定性也对美国SOFC的开发研究工作造成一定阻碍。

1.5 Bloom Energy美国布鲁姆能源(Bloom Energy)是全球SOFC商用化的领军企业。公司主要产品为Bloom Energy Server,已更新至第五代,单机输出功率从100kW提升至250kW,发电效率可高达65%,处于世界领先水平。 公司位于加州,贡献了该州60%的固定式燃料电池系统。截止2020年已累计投放350MW的SOFC产品,几乎全部投放美国市场。客户包括谷歌、沃尔玛、联邦快递、雅虎等。

公司位于加州,贡献了该州60%的固定式燃料电池系统。截止2020年已累计投放350MW的SOFC产品,几乎全部投放美国市场。客户包括谷歌、沃尔玛、联邦快递、雅虎等。MoreBloom Energy的业务模式为PPA能源采购协议,而非直接销售电池。其燃料电池系统可获得税收减免和州级补贴。2001-2015年期间,Bloom Energy的客户在加州累计获得2.3亿美元的补贴。公司资料显示,公司近年来产品成本呈下降趋势,目前约为3300美元/kW左右。

1.6 总结美国SOFC投放特点:• 联邦政府补贴+地方支持• 法律法规:环保和可再生能源目标• 自然灾害频繁,缺少可靠电网:备用电源应用场景丰富• 主要客户:大型公共服务提供者• 国内自产自销

2. 日本:家庭分布式热电联供系统Ene-Farm

日本主要围绕家庭用热电联供系统Eme-Farm同时推广PEFC(固体高分子型燃料电池)和SOFC两种技术路线。企业方面,松下和东京燃气一起开发PEFC,爱信精机和大阪燃气、京瓷和丰田汽车共同开发SOFC。

截止日前,日本ENE-FARM项目在日本已经推广超30万套SOFC家用系统,保有量位居全球第一,其中SOFC产品占比约为40%。、

日本的SOFC的发展历程大致如下:

• 日本于2009年起首发PEFC的ENE-FARM,而SOFC仅作为大型工业领域发电方案被研究。

• 2005年,大阪燃气和京瓷一起发布1kW的小型SOFC,标志着家庭用SOFC电池的起步。

• 2011年,日本新能源产业技术综合开发机构(NEDO)于2011年开发出全球首个商业化的SOFC热电联供系统(ENE-FARM type S)。该系统由发电单元和利用废热的热水供暖单元组成,输出功率为700W,发电效率为46.5%,综合能源利用效率高达90.0%,工作时的温度为700~750℃,在用作家庭基础电源的同时,还可以利用废热用作热水器或供暖器。

截止2020年12月,PEFC和SOFC的ENE-FARM累计销量突破38万台,SOFC占比接近一半。

• 2017年,工业用的SOFC燃料电池也开始进入商用化阶段。

2.1 政府牵头

日本的SOFC发展主要由NEDO负责推动。主要项目为SOFC系统重点技术的开发和SOFC实证研究。NEDO为SOFC的发展确立一系列目标,其中包括到2024年,SOFC发电效率超过65%(低热),寿命达130,000小时的技术等。

NEDO在其“面向燃料电池等应用飞跃性扩大的共同课题解决性产学官联合研究开发事业”中列举了SOFC的相关研究:

NEDO对SOFC的未来规划覆盖家用型(kw级)、商用型(数十到百kw级)、工业型(MW级)以及电厂型(数十与数百MW级)。2015年成本目标为40万日元/kw,2020-2030年家用型机组为40万日元/kw、商用型机组20万日元/kw、工业型机组成本15万日元/kw。

2.2 PEFC与SOFC对比

• PEFC的热回收效率高,启停灵活,在水槽满时会停止发电;SOFC则一般24小时连续运行,比PEFC发电效率高且装置小,可根据实际需求来选择。

• PEFC工作温度70~90℃,除了作为家庭燃料电池还用于FCV上;SOFC一旦启动就24小时不停歇,工作温度700-1000°C。

• 不同技术攻关课题:PEFC面临如何减少铂金使用的问题,SOFC则面临如何降低工作温度的问题

2.3补贴与降本

日本从2005年开始启动家用燃料电池热电联供(ENE-FARM)计划,对ENE-FARM进行示范运行及政府补助。NEDO在2009-2020年期间推出“面向燃料电池应用扩大的ENE-FARM支持事业费补助金”总额达76.5亿日元。根据规划,ENE-FARM计划2020年、2030年分别实现家用燃料电池累计装机量达140万套和630万套,对应成本有望进一步下降到50万日元/套(约3万元人民币/台套)左右。

2009年后,在日本政府持续补贴和松下、爱信精机等厂商的大力推广下,家用燃料电池系统顺利开启商业化应用阶段。随着规模效应显现,2018-2019年ENE-FARM成本迅速降至120万-150万日元/套(约8万元人民币/套),较2012年成本下降80%以上,逐步减少补贴依赖。在此期间日本政府从2010年开始对于安装燃料电池系统的家庭提供140万日元或制造成本一半的补贴,2015年开始政府补贴额度也降低至50-60万日元。NEDO在2009-2020年期间对ENE-FARM的补贴总额达76.5亿日元。

2019年3月11日,日本产业经济省发布关于“支持ENE-FARM等燃料电池扩大利用运营费补助金”财年预算提案,对ENE-FARM项目中的SOFC(固体氧化物燃料电池)和PEMFC(聚合物电解质燃料电池)燃料电池设备和安装费用进行补贴。NEDO为ENE-FARM的售价设定了目标价和补贴上限价,并根据产品终端售价给与相应补贴。PEFC和SOFC系统补助金额不同。补贴分基本定额补助和额外补助两部分。另外,对可支持液化石油气的设备、可应用在寒冷地区、可用在公寓等环境中的PEFC和SOFC进行额外补贴。

韩国已成为燃料电池用于公用事业规模发电的全球领导者,总部署量达370.7MW。该国的贸易、工业和能源部(MOTIE)发布的第8次电力供应需求计划预计,到2022年韩国燃料电池部署量将进一步扩展到大约600兆瓦。

目前韩国SOFC也主要应用于公用事业领域,市面上的主流技术来自国外的Ceres Power和Bloom Energy两家公司,由斗山和SK E&C分别引进推广。

目前韩国SOFC也主要应用于公用事业领域,市面上的主流技术来自国外的Ceres Power和Bloom Energy两家公司,由斗山和SK E&C分别引进推广。  SK E&C

SK E&C

• Bloom Energy早在2017年就与SK E&C签署了独家供货协议。• 2020年9月2日,美国Bloom Energy与韩国SK工程建设公司(SK E&C)宣布,双方合作已在韩国西北部京畿道省完工两个采用燃料电池技术的新型清洁能源设施。其中一个为19.8兆瓦级燃料电池装置,该项目为Bloom能源公司迄今为止在韩国建设的最大规模的项目,仅此装置一项就可以满足该市约4.3万户家庭的用电需求。位于坡州市的第二个发电站为8.1兆瓦级的燃料电池装置,可满足该区域内约1.8万户家庭的用电需求。截止2020年,Bloom Energy在韩国已部署120MW的SOFC产品。

斗山

• 2014年,斗山集团收购美国ClearEdge Power,从而掌握PAFC技术并开始切入燃料电池分布式发电市场。

• 2020年7月,由斗山集团投资建设的大山燃料电池发电厂正式投入运营。该发电厂装配了114台斗山M400型号PAFC燃料电池,产品功率为400kW。发电厂氢气来源为工业副产氢,燃料电池总装机量达到50MW,是为目前全球最大燃料电池发电项目,发电量可达40万MWh,约可为附近16万户家庭提供24小时电力。

• 2020年10月19日,已经保有PAFC技术的斗山集团与英国Ceres Power签订战略合作协议,布局SOFC。该协议主要包含两个部分内容:(1)非排他性技术授权;(2)2023年底之前投资724亿韩元(约合4.2亿人民币)建成产能50MW SOFC产线,2024年实现量产。

• 2021年3月,Doosan Fuel Cell与 Korea Offshore & Shipbuilding签署谅解协议,共同开发SOFC,目标是实现电池和电堆的本土化生产,并从2024年起在韩国大规模生产SOFC系统。

在引进技术的同时,韩国政府也支持本土企业和机构对SOFC的研发制造。

韩国政府曾扶持三星及POSCO Power进行家用型SOFC系统开发,并提出2030年发电效率40%,热能效率50%,持续时间9万小时,成本5000美元等目标。在韩国,1000平米以上的楼层需要保证至少30%的能耗来自可再生能源。若住宅和商业用户使用太阳能发电、太阳能供暖、燃料电池、地热和风能的任意一种,韩国产业通商资源部(MOTIE)将为其提供补贴。其中,补贴燃料电池80%的安装费,最多不超过9900韩元/kW,住宅用燃料电池补贴不超过10000韩元/kW。韩国政府还为住宅、商业和公用事业燃料电池提供特价天然气,大约比正常价格低6.5%。

韩国也拥有一些本土SOFC上下游的专门企业:KCERACELL是SOFC部件原材料公司、提供正负极、电解质和连接板材料。HNPOWER是一家氢能和氢燃料电池设备公司,具有SOFC电堆技术,号称全球功率密度最大0.8w/cm2。参与SOFC研发的学术机构则包括南韩科学技术院,韩国电力公社旗下研究机构KEPRI, 韩国科学技术研究院, 韩国能源研究机构, 浦项工科大学, 工业科学技术研究所等。

4. 欧盟

与日本相似,欧盟SOFC市场主要应用为微型热电联供系统Micro-CHP系统。

2012年起,FCH-JU在欧盟启动ene.field示范项目,历时5年,共支持了1046套300W-5kW的PEM和SOFC的Micro-CHP系统。由于参与进来的制造商有十数个,有些小企业在资金缺乏后不得不退出产品研发,使得项目的推进及效果不如预期。FCH-JU随后又启动了PACE项目,仅引入Soildpower、喜德瑞、菲斯曼以及博世四家有实力的大企业,并计划在2018年在欧洲10个国家布置至少2500套装置。

其中,德国市场发展迅速。德国联邦政府于2016年发起了Micro-CHP市场激活计划—KfW 433,根据输出功率的大小为装置安装提供7050-28200欧元的补助金。该项目在2017年的计划是支持1500套250W-1.5kW的装置,长期目标是每年为7.5万套装置提供补助。目前,德国已累计投放五万多套Micro-CHP,是欧洲Micro-CHP投放最多的国家。除德国以外,荷兰、丹麦、瑞典、比利时等国在该领域也有布局。

欧盟/欧盟委员会从1984年起通过一系列“技术研发框架项目”(Framework Programmes for Research and Technological Development,简称Framework Program或FP)推动技术发展,至今共有九个阶段FP1-FP9,各阶段重点研究方向不同,其中包含多个SOFC相关开发项目。

在欧盟燃料电池和氢能联合组织(FCH-JU)的统筹下,依托框架计划支持的项目极大地促进了欧盟氢能和燃料电池的技术研发及研究成果转化。

• 自FP5(1998-2002)即开始辅助技术与研发商业化的相关研究,辅助项目包括材料研发、系统开发、可靠度提升与成本降低等。

• 在FP6(2002-2006)阶段则继续改善材料以及降低劣化、发展小型热电联供系统、MW级系统以及量产技术。

• FP7(2007-2013)阶段,有多个SOFC相关计划已经通过获得辅助开始进行,包括材料与制造过程发展,组件与附属系统的简化与最佳化,以及模拟测试与特性研究等,长期目标为2020年达到商业化验证。

欧洲主要SOFC Micro-CHP的代表公司包括瑞士的Sulzer Hexis,英国Ceres Power,意大利的Solidpower,丹麦TopsoeFuelCell,德国Bosch Thermotechmology、Solid等。其中CeresPower技术较为先进,且积极进行全球布局:

• 2004年7月Ceres Power成立,其SteelCell®专利技术源自英国帝国理工学院的Prof.Brian Steele。

• 2018年6月,潍柴动力(000388.SZ)耗资4000万英镑收购英国Ceres Power(CWR.L)19.8%的股权,并共同于中国设立合资公司,Ceres Power授权该公司非排他性的SteelCell®专利技术。

• 2018年8月,公司与博世宣布成立战略伙伴关系共同开发固态燃料电池。博世收购Ceres Power 3.9%股权。

• 2019年,Ceres Power宣布成功开发了首个专为氢燃料设计的零排放热电联产系统。• 2021年3月17日,Ceres Power增发募资1.81亿英镑,其中,博世、斗山、潍柴合计认购9千万英镑。

平台声明:该文观点仅代表作者本人,零碳未来网 系信息发布平台,我们仅提供信息存储空间服务。

发表评论 取消回复